お金を借りるとしたら、どの消費者金融を選ぶのがベストなのでしょうか?

初めてお金を借りるなら、知名度と実績を誇る大手消費者金融がおすすめです。

大手の審査に落ちた経験があるなら、中小消費者金融の利用を検討できるでしょう。

ざっくりとした方向性を決めておくことで、希望条件にマッチする消費者金融を選びやすくなります。

この記事では、申込のしやすさ・バレにくさ・利便性の3項目にフォーカスして、おすすめできる消費者金融をランキング順にご紹介します。

審査通過率が高い消費者金融はどこか、審査に通りやすい人にはどんな特徴があるかについても合わせて解説します。

大手・中小消費者金融おすすめランキング

消費者金融を利用するにあたり、まず決める必要があるのは「どの業者から借入するか」ということです。SNSやCMを見ているとおすすめ案件がいくつも出てきますが、人気だけでなく総合的な評価を見て決めるのがベストです。

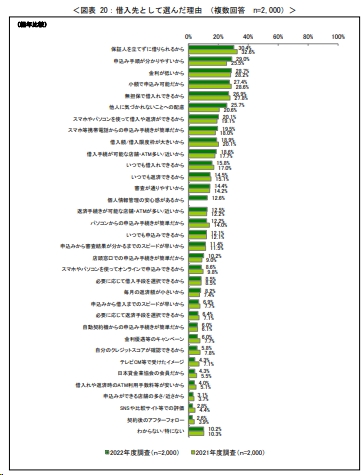

以下の表は、日本貸金業協会が借入経験のある個人2,000名に対して行ったアンケート調査の結果です。複数ある消費者金融カードローンの中から、どのように借入先を選んだのかについての回答がまとめられています。

画像引用元:221130.pdf|日本貸金業協会

最終的に借入先として選んだ1番の理由は「保証人を立てずに借りられるから」で、次に多かったのは「申込手順が分かりやすいから」という理由です。「他人に気づかれない事への配慮」を重視して借入先を選んでいる方も多いことが分かりました。

消費者金融の無担保ローンは、いずれも保証人を立てずに借りることができます。

申込が簡単でなおかつ在籍確認の電話や郵送物なしで借りられるかどうかが、消費者金融を選ぶ際のポイントになっています。

| 消費者金融 | 申込のしやすさ | バレにくさ | 利便性 |

|---|---|---|---|

| プロミス | ◎WEBまたはアプリで申込 | ◎郵送なし・在籍確認の電話なしも可 | ◎返済期日と返済方法を選べる |

| SMBCモビット | ◎WEBまたはアプリで申込 | ◎郵送なし・書類による在籍確認も可 | ◎返済期日と返済方法を選べる |

| アコム | ◎WEBまたはアプリで申込 | ◎郵送なし・在籍確認の電話なしも可 | ◎返済期日と返済方法を選べる |

| アイフル | ◎WEBまたはアプリで申込 | ◎郵送なし・在籍確認の電話なしも可 | ◎返済期日と返済方法を選べる |

| レイク | ◎WEBまたはアプリで申込 | ◎郵送なし・書類による在籍確認も可 | ◎返済期日と返済方法を選べる |

| セントラル | 〇WEB申込 | 〇自動契約機でカード受け取りできる | 〇返済方法を選べる |

| ダイレクトワン | 〇WEB申込 | △来店契約した場合のみ郵送物なし | 〇返済方法を選べる |

| フクホー | 〇WEB申込 | 〇コンビニ契約なら郵送物なし | △返済はフクホー指定の口座に振込 |

| アロー | ◎WEBまたはアプリで申込 | 〇アプリ申込なら郵送物なし | △返済はアロー指定の口座に振込 |

| フタバ | 〇WEB申込 | ×契約書のやり取りを郵送で行う | △返済はフタバ指定の銀行口座に振込 |

| プラン | 〇WEB申込 | △来店できない場合は郵送で契約 | 〇振込またはインターネットから返済 |

※郵送物なしで契約する方法は消費者金融によって異なります。

※「在籍確認の電話なし」とは、電話以外の方法で在籍確認を行うという意味です。審査状況によっては電話確認が必要になる場合があります。

利用者の希望条件を満たしており、総合的に見て借りやすい消費者金融はプロミスでした。

1位:プロミス

プロミスのおすすめポイント

- 大手消費者金融の中で上限金利が最も低い

- 事前審査回答が最短15秒

- 原則24時間365日借入と返済ができる

プロミスは、顧客の評価と満足度が高く安心して利用できる大手消費者金融です。「アプリローン」というスマホアプリを使って申し込むことができ、カードレスで借入と返済を行うことができます。土日や夜間の振込にも対応しているので、急な出費にもすぐに対応できます。

WEB申込をして、返済方法として「口座振替」を選択すれば郵送物なしにできるので、誰にも知られずに借りたい方も安心です。在籍確認に関しても、「原則としてお勤めされていることの確認はお電話では行なわない」としています。

上限金利が17%代で、はじめてプロミスを利用する方は30日間無利息サービスを利用できるため他社よりお得に借入可能です。プロミスは、申込手順が分かりやい・バレにくい・利便性が高いという3つの条件をすべてクリアしているので、数ある消費者金融の中で特におすすめできます。

| 融資スピード | 最短25分で即日融資 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 4.5%~17.8% |

| 限度額 | 500万円 |

| 無利息期間 | 初回ご利用の翌日から30日間無利息 |

| スマホATM取引 | セブン銀行・ローソン銀行 |

| 収入証明書 | 50万円以下なら原則不要 |

| 申込条件 |

年齢18歳以上74歳以下のご本人に安定した収入のある方。 |

2位:SMBCモビット

SMBCモビットのおすすめポイント

- WEB完結申込なら電話連絡なし・郵送物なしも可能

- Tポイントサービスの利用で、返済する度にポイントが貯まる

SMBCモビットのカードローンは申込から審査まで最短30分で完了するので、最短即日で借入できます。「電話なし・郵送物なし」をモットーにしているモビットでは、プライバシーに配慮した対応を受けられます。WEB完結申込なら郵送物なしで契約できるので、家族にカードローンの利用を知られることはありません。

WEB申込する際にパソコン入力が苦手な方は、必須項目以外は電話での対応も可能ということです。スマホやパソコンに慣れていない方も、電話なら気兼ねなく手続きを進めることができます。

在籍確認は基本的に電話で行われますが、電話が難しい場合は必要書類の提出による代替確認にも対応しています。会社バレが気になる方にとって、モビットは有力な選択肢になるでしょう。

| 融資スピード | WEBまたはローン契約機で契約なら最短即日※ |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 3.0%~18.0% |

| 限度額 | 800万円 |

| 無利息期間 | なし |

| スマホATM取引 | セブン銀行・ローソン銀行 |

| 収入証明書 | 提出が必要になる場合あり |

| 申込条件 | 満20才~74才の安定した収入のある方 |

※申込の曜日、時間帯によって、翌日以降の取り扱いとなる場合があります。

3位:アコム

アコムのおすすめポイント

- 振込手数料は24時間365日0円

- スマホアプリは生体認証でらくらくログイン

アコムは知名度が高いだけでなく、カードローンランキング3部門で1位を獲得した実績を持つ人気の消費者金融です。インターネット調査によると、「契約手続きが簡単」で、「はじめてでも安心感がある」ことが高評価を受けています。

急ぎの時におすすめなのは、WEBまたは自動契約機から申し込む方法です。

WEB完結申込を利用した場合、契約完了後に振込による融資を受けられます。楽天銀行の口座を持っている方であれば、受付完了から最短10秒で振込が実施されます。他の金融機関でも、平日であれば1分程度で振込融資可能です。

来店可能な方は自動契約機(むじんくん)で契約手続きをして、ATMからすぐにお金を引き出すことができます。アコムは店舗数が多いので、外出先で急にお金が足りなくなった時にすぐに対応できます。

| 融資スピード | 最短30分で即日融資 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 3.0%~18.0% |

| 限度額 | 800万円 |

| 無利息期間 | 初回契約日の翌日から30日間無利息 |

| スマホATM取引 | セブン銀行・ローソン銀行・ファミリーマート等に設置しているイーネットATM |

| 収入証明書 | 50万円以下なら原則不要 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 |

4位:アイフル

アイフルのおすすめポイント

- 最短20分で融資も可能※

- スマホローンなら来店なし・郵送物なし

大手消費者金融の中で最も審査スピードが早いのが、アイフルの強みです。

審査対応時間内にWEB申込することで、最短スピードでお金を借りるチャンスがあります。

カードの受け取り方法としてカードレスを選択し、口座振替登録をすることで郵送物なしで完結できます。

アイフルは利便性の面でも優れていて、6つの返済方法から都合が良い方法を選べます。自動引落による返済を選ぶことで、返済忘れを防ぐことができます。アプリを使った返済にも対応しており、スマホアプリで返済日や残高の確認をすることも可能です。

申込時に自宅や勤務先への電話連絡は行われていないので、誰にも知られずにアイフルを利用できます。審査の過程で在籍確認の電話が必要になった場合でも、本人の同意なしに実施することはないということです。申込者の意思を尊重してくれるアイフルなら、初めての借入も安心して行うことができるでしょう。

| 融資スピード | 最短20分で即日融資※ |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 3.0%~18.0% |

| 限度額 | 800万円 |

| 無利息期間 | 初回契約日の翌日から30日間無利息 |

| スマホATM取引 | セブン銀行・ローソン銀行 |

| 収入証明書 | 50万円以下なら原則不要 |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

※お申込み状況によりご希望にそいかねます。

5位:レイク

レイクのおすすめポイント

- はじめての方がWEB申込すると最大60日間利息0円

- 21時までに契約手続き完了で最短25分融資

少額融資を希望している方には、レイクの利用がおすすめです。

レイクには「借入額のうち5万円まで180日間無利息」という驚きのサービスがあるからです。

借入額のうち全額を無利息対象とする場合でも、最大60日は利息がつきません。

自分にとって有利な無利息サービスを選べるという点で、他の消費者金融より優れています。

気になる在籍確認についてですが、審査の過程で必要だと判断されない限り、勤務先に連絡が入ることはありません。会社に電話をしてほしくない場合は、書類提出による代替確認も可能ですので相談してみると良いでしょう。

レイクはスマホATMで取引できるのがセブン銀行に限られており、利便性の面では他の消費者金融にやや劣ります。しかし無利息サービスの充実度を考慮すると、利用を検討する価値が十分にあるといえます。

| 融資スピード | WEBで最短25分融資 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 4.5%~18.0% |

| 限度額 | 500万円 |

| 無利息期間 |

初回契約日の翌日から60日間無利息(web申込限定) |

| スマホATM取引 | セブン銀行 |

| 収入証明書 | 50万円以下なら原則不要 |

| 申込条件 | 満20歳以上70歳以下の方で、安定した収入のある方 |

6位:セントラル

セントラルのおすすめポイント

- 平日14時までに申込受付で即日融資も可能

- パートやアルバイトの方も利用できる

セントラルは、WEB完結申込に対応している中小消費者金融です。1万円から千円単位でお金を借りることができるので、少額で申し込みたい方に向いています。最短即日融資が可能で、初回借入の際は無利息期間があるなど、大手消費者金融と同等のサービスを受けられるのが特徴です。

全国15か所に設置されている自動契約機で申込をした場合、契約後すぐにその場でカード発行されます。自動契約機にはセントラルATMが併設しているので、カードを使ってその場で引き出すことができます。セントラルATMが近くにない場合は、セブン銀行ATMでも借入と返済を行うことができるので、利便性の面でも優れています。

セントラルには「マイレディス」という女性スタッフが対応してくれるカードローンもあるので、女性の方にもおすすめできます。

| 融資スピード | WEB申込なら最短即日 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 |

1~100万円:4.8%~18.0% |

| 限度額 | 300万円 |

| 無利息期間 | 初回契約日の翌日から30日間無利息 |

| スマホATM取引 | × |

| 申込条件 | 20歳以上の定期的な収入と返済能力を有する方 |

7位:ダイレクトワン

ダイレクトワンのおすすめポイント

- スルガ銀行グループのカードローンなので安心して利用できる

- 無利息期間が他の中小消費者金融より長くてお得

ダイレクトワンには使い道自由のカードローンや借り換えローン、女性専用ローンなどの多彩な商品の取り扱いがあります。中小消費者金融を利用する事に抵抗感がある方も、スルガ銀行グループのダイレクトワンなら安心して利用できるでしょう。

はじめてダイレクトワンを利用する方は55日間無利息で借入できるため、他の中小消費者金融より利息負担を抑えることができます。安定した収入があれば主婦や学生の方でも利用できるという条件からして、借りやすいカードローンといえます。

即日融資を受けるためには来店申込が必要というのがネックですが、WEB申込をして郵送でカードを受け取る方法もあるので、全国の方が利用可能です。

| 融資スピード | 店頭窓口で申込をした場合、当日の借入が可能 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 4.9%~18.0% |

| 限度額 | 300万円 |

| 無利息期間 | はじめての方は55日間利息0円 |

| スマホATM取引 | × |

| 申込条件 | 20歳から69歳までの方で安定した収入のある方 |

8位:フクホー

フクホーのおすすめポイント

- セブン-イレブンのマルチコピー機から契約書類を受け取り可能

- パートやアルバイトの方も定期収入があれば申込できる

フクホーは、過去に債務整理を行った方でも現状を考慮した審査を受けられるという特徴があります。自営業者、会社役員、無職の方は融資を受けられませんが、それ以外の職種の方は利用を検討できます。

インターネットもしくは電話で申込をして、仮審査を通過すると契約書が郵送されます。

郵送の場合は「FKサービスセンター」名で、最短翌日に契約書類が届きます。

自宅への郵送物を回避したい方にはコンビニ契約がおすすめです。

セブン-イレブンのマルチコピー機で契約書を出力する方法なら、郵送物なしで契約できます。

なお、フクホーのフリーキャッシングは証書貸付となっています。

証書貸付とは1回の借入ごとに契約書を作成し、契約書に記載の金額だけを借りることをいいます。一般のカードローンのように繰り返し借りることはできませんので、ご注意ください。

| 融資スピード | 最短即日 |

|---|---|

| WEB完結 | × |

| 実質年率 |

5万円~10万円未満:7.3%~20.0% |

| 限度額 | 200万円 |

| 無利息期間 | × |

| スマホATM取引 | × |

| 申込条件 | 20歳以上の定期的な収入と返済能力を有する方 |

9位:アロー

アローのおすすめポイント

- 最短45分で審査完了も可能

- アプリからの申込で郵送物なし

アローのキャッシングはスマホアプリを使って手続きでき、郵送物なしでの取引が可能です。

上限金利が高い点が懸念されますが、スピード審査に対応しているため急ぎの融資に向いています。最短で申し込んだその日に、振込融資を受けることができます。

勤続年数が1年未満の方や健康保険未加入の方は、アローの申込ができません。

中小消費者金融は審査甘いと考えられがちですが、他社の返済が遅れている方はアローを利用できないので注意してください。

申込条件が細かく金利が高いため安易に申し込むことは避けたいですが、急ぎで借りたい方にはぴったりです。

| 融資スピード | 最短即日振込可能 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 15.0%~19.94% |

| 限度額 | 200万円 |

| 無利息期間 | × |

| スマホATM取引 | × |

| 申込条件 | 年齢24歳以下及び66歳以上の方はご契約いただけません。 |

10位:フタバ

フタバのおすすめポイント

- 平日16時までに審査完了で即日振込

- 他社でのお借入れが4社以内の方が対象

フタバは50万円までの融資に対応しており、5万円単位で契約できます。

本当に必要な金額だけを借りることができるので、借りすぎてしまう心配がありません。

しかし10万円未満の借入に関しては上限金利19.945%と高いので、計画的に利用する必要があります。

インターネットで申込手続きができますが、契約書の受け取りや返送は郵送で行われます。

利便性の面では他社に劣りますが、他社借入が3社以上あっても申込できる点に注目してみてください。

| 融資スピード | 平日16時までに審査完了で即日振込も可能 |

|---|---|

| WEB完結 | × |

| 実質年率 |

1~10万円未満:14.959%~19.945% |

| 限度額 | 50万円 |

| 無利息期間 | 初回契約日の翌日から30日間利息0円 |

| スマホATM取引 | × |

| 申込条件 | 20歳以上73歳以下の安定した収入と返済能力を有する方 |

11位:プラン

プランのおすすめポイント

- 全国どこからでも来店不要で申込可能

- 来店できる方は最短即日で借入可能

プランは大阪に2店舗を構える中小消費者金融です。

インターネット、電話、FAXの方法で申込可能なので、来店できない場所にお住いの方も利用できます。「パート、アルバイト、主婦の方も歓迎します」とのことなので、申込のハードルは高くありません。

審査回答の目安は、申込後1~2営業日となっています。プランは平日しか審査を行っていないので、たとえば金曜日に申込をした場合、審査回答は翌週になると考えられます。急ぎで借りたい方には向いていないかもしれません。

即日融資を希望する方は、来店が必須条件となります。必要書類をすべて揃えて来店し、契約書類を作成したら融資実行となります。プランは大阪にお住いの方に特におすすめできる消費者金融といえます。

| 融資スピード | 来店可能な方は最短即日 |

|---|---|

| WEB完結 | △ |

| 実質年率 | 15.0%~20.0% |

| 限度額 | 50万円 |

| 無利息期間 | × |

| スマホATM取引 | × |

| 申込条件 | 20歳以上の定期的な収入と返済能力を有する方 |

| 必要書類 | 身分証明書(運転免許証・健康保険証)、年齢証明(源泉徴収票等) |

ネット消費者金融おすすめ4選

消費者金融とは、個人向けの小口融資を行う金融機関のことです。

代表的なのはプロミス、アコム、アイフルなどの大手消費者金融ですが、最近ではLINEやメルカリなどの有名なアプリを使ってお金を借りる事ができるようになりました。

ネットですべての手続きが完了する消費者金融の中から、おすすめのローンサービスをご紹介します。

LINE ポケットマネー

LINE ポケットマネーのおすすめポイント

- 初めての方は最大100日間支払利息キャッシュバック

- 1円単位で借入できて、1円から返済可能

「LINE ポケットマネー」はその名称の通り、申込から借入まですべてのやり取りがLINE上で完結するローンサービスです。普段使い慣れているアプリを使ってお金を借りることができるため、使いやすさの面で特に優れています。専用LINEアカウントで審査結果を受け取り、契約内容もLINEで確認できるため郵送物なしで利用できます。

新規申込時に、スタンダードプランもしくはマイペースプランのどちらかを選択できます。

スタンダードプラン:利用限度額50万円まで、初回最大100日支払利息キャッシュバック特典が適用される。増枠申請は300万円まで可能。

マイペースプラン:利用限度額3万円まで、キャッシュバック特典なし。初回の自動返済日が最短6ヶ月後からスタートする。増枠申請はできない。

マイペースプランは限度額が小さいのがデメリットですが、すぐに返済しなくて良いので金欠の時に役立ちます。

| 融資スピード | 最短即日 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 3.0%~18.0% |

| 限度額 | 300万円 |

| スマホATM取引 | 〇 |

| 申込条件 |

満20歳から満65歳までの安定かつ継続した収入の見込める方 |

auPAYスマートローン

auPAYスマートローンのおすすめポイント

- カードレスなので原則郵送物なし

- 土日祝日も24時間借入できる※

「auPAYスマートローン」は、auPAYアプリに借入金をダイレクトチャージする形で利用できるサービスです。auPAYを使って加盟店でお買い物すると、200円につき1Pontaポイントが貯まるのでお得に利用できます。銀行口座への振込や、セブン銀行ATMから引き出す方法での借入も可能です。スマホがauではない方も申込できるので、幅広い年齢層の方におすすめです。

申込から最短30分で審査回答があり、契約手続きが完了したら最短当日から借入できます。

ただし、在籍確認は勤務先へ電話連絡する方法で行われるため、連絡が取れない場合は審査が進みません。勤務先が営業している時間帯を考慮に入れて申し込むようにしましょう。

| 融資スピード | 最短即日 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 2.9%~18.0% |

| 限度額 | 100万円 |

| スマホATM取引 | 〇 |

| 申込条件 | 満20歳以上70歳以下の本人に定期収入のある方 |

※システムメンテナンスなどでご利用いただけない場合がございます。

ORIX MONEY

ORIX MONEYのおすすめポイント

- 会員限定特典としてオリックスグループのサービスを優待価格で利用できる

「ORIX MONEY」は、アプリやインターネットで借入と返済ができるサービスです。オンライン本人確認サービスを利用することで、郵送物なしでの契約が可能です。カード発行なしでアプリを使って利用する形なので、プライバシーの面でも安心して利用できます。

オリックス・クレジット株式会社が提供するローンサービスということで、下記の特典がついてきます。

- オリックスレンタカーの基本料金が優待価格で利用可能

- オリックスカーシェア新規ご入会で、ICカード発行手数料(1,050円)無料、月額基本料2カ月無料、2,200円分の時間料金無料×2カ月

- 個人向けカーリース新規ご成約でAmazonギフト券2,000円分プレゼント

会員への待遇が充実しているので、普段からレンタカーやカーシェアの利用がある方に特におすすめです。

| 融資スピード | 最短即日 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 1.5%~17.8% |

| 限度額 | 800万※ |

| スマホATM取引 | × |

| 申込条件 | 満20歳以上69歳までの毎月定期収入がある方 |

※お申し込み時に50万円から800万円の間で弊社が設定するご契約枠からご希望契約枠(コース)をご選択いただきますが、審査結果によっては50万円を下回る契約額となる場合があります。

※個人事業主の方の新規入会時のご契約枠は、一律最大50万円となります。

メルペイスマートマネー

メルペイスマートマネーのおすすめポイント

- 上限金利が15.0%で他の消費者金融より低金利

「メルペイスマートマネー」は、メルペイ残高にチャージする形でお金を借りるサービスです。

メルペイとはメルカリのスマホ決済サービスの事で、メルペイ残高を使ってお買い物をすることができます。振込申請を行うことで、メルペイ残高を現金として受け取ることも可能です。

返済方法は銀行口座からの自動引落しで、返済日は6日、11日、16日、21日、26日の中から選択可能です。給料日に近い日を返済日として指定することで、返済遅れを防ぐことができます。

| 融資スピード | 1~3日 |

|---|---|

| WEB完結 | 〇 |

| 実質年率 | 3.0%~15.0% |

| 限度額 | 20万円 |

| スマホATM取引 | × |

| 申込条件 | 満20歳以上71歳以下の方 |

【条件別】消費者金融の借り方と選び方

消費者金融ランキングで上位に入っている貸金業者は、すでに多くの利用者から支持されているという安心感があります。ランキングを元に借入先を決めるのも一つの方法ですが、自分の希望条件を満たしているかどうかもチェックしておきましょう。いくつかの希望条件がある場合は、特に重視する点を決めることで借入先を選びやすくなります。

以下の7つの希望条件にぴったり合う、おすすめの消費者金融をご紹介します。

- スピード重視

- 内緒で借りる

- 低金利で借りる

- 申込方法が簡単

- 借入のしやすさ

- 返済のしやすさ

- 審査に通りやすい

今日中に借りる|最短20分のアイフルが最速

大急ぎでお金を借りたい時には大手消費者金融の利用がおすすめです。

大手5社はいずれも即日融資に対応しているため、申込当日からお金を借りることが可能です。

中でもアイフルは「最短20分で融資も可能」としており、審査スピードの点で際立っています。

| 消費者金融 | WEB申込 | アプリ | 自動契約機 |

|---|---|---|---|

| アイフル |

〇 |

〇 |

〇 |

| プロミス |

〇 |

〇 |

〇 |

| レイク |

〇 |

〇 |

〇 |

| アコム |

〇 |

〇 |

〇 |

| SMBCモビット |

〇 |

〇 |

〇 |

※自動契約コーナーに併設しているカードローンATMにつきまして、2024年3月31日をもってサービスを終了し、2024年4月1日よりご利用いただけなくなります。全国のコンビニエンスストアや金融機関に設置の提携ATMは、引き続きご利用可能です。

自動契約機からの申込なら契約後にその場でカード受け取りができ、併設のATMから借入をスタートできます。自動契約機からの申込を検討している方は、必要書類をすべて用意してから来店するようにしましょう。

振込融資を希望している方は、WEB完結申込やアプリからの申込がおすすめです。スマホ一つで申込から契約までのすべての手続きを完結できるのが、大手消費者金融の強みです。

家族に内緒で借りる|郵送物なしで借りる方法をチェック

消費者金融でお金を借りることを家族に知られたくない場合は、「郵送物なし」で契約できるかどうかを重視して選ぶのがおすすめです。

カードローンを契約する際に発生する郵送物は、契約書とローンカードです。

しかし、WEB完結申込をすれば契約書の確認をオンラインで行うことができるため、郵送物なしでの契約が可能です。カードレスに対応している大手消費者金融を選ぶことで、ローンカードが自宅に郵送されることもありません。

| 消費者金融 | 郵送物なしで借りる方法 |

|---|---|

| プロミス | WEBで申込をして、口フリ(口座振替)による返済を選択する。 |

| アイフル | WEB契約時に「カードレス」および「口座振替(自動引落)」を選択する。 |

| レイク | WEB申込をしてカードレスで契約し、Web明細サービスの登録をする。 |

| アコム | WEB申込をして、最終手続きの際に「カード不要」を選択する。 |

| SMBCモビット |

以下のいずれかの手続きを行う |

郵送物なしで契約できたとしても、カードローンの利用中に郵送物が発生する可能性もゼロではありません。たとえば借入を行ったタイミングで、利用明細が郵送されることがあります。カードローンを契約したら、なるべく早めにWeb明細サービスの登録を行いましょう。

また、返済が遅れていると督促状が届くことがあります。督促状がきっかけで家族に借金がバレるのは絶対に避けたいものです。返済期日をしっかり守ることで、自宅への郵送物を回避できます。

低金利で借りる|大手の中ではプロミスが最も低金利

大手消費者金融の金利設定は横並びですが、上限金利18.0%が平均値となっています。その中でプロミスだけは上限金利17.8%で融資を行っているため、できるだけ低金利で借りたい方に向いています。

一部の中小消費者金融が上限金利19.0%~20.0%で貸付を行っていることを考えると、大手で借りた方が安心です。

| 消費者金融 | 金利 | 無利息期間 |

|---|---|---|

| プロミス | 4.5%~17.8% | 初回利用の翌日から30日間 |

| レイク | 4.5%~18.0% | 初回契約日の翌日から60日間(web申込限定) |

| アイフル | 3.0%~18.0% | 初回契約日の翌日から30日間 |

| アコム | 3.0%~18.0% | 初回契約日の翌日から30日間 |

| SMBCモビット | 3.0%~18.0% | なし |

低金利で借りたいという心理には、利息負担を軽減したいという希望も含まれていることでしょう。無利息サービスを利用することで、初回利用時の利息負担を軽減できます。

多くの消費者金融では「契約日の翌日から」無利息期間がスタートしますが、プロミスだけは「初回利用の翌日から」無利息期間がスタートします。カードローンを契約してすぐに借入をしない場合でも、初めて利用した時から数えて30日間は無利息で利用できる点はメリットといえます。

申込の簡便性で選ぶ|大手5社はいずれも申込やすい

消費者金融の申込方法として、多くの方に選ばれているのはWEB完結申込です。

普段からスマホやタブレットを利用している方は、WEB申込できる消費者金融を選ぶことで自宅にいながら簡単申込できます。

| 消費者金融 | WEB | アプリ | 自動契約機 | 電話 |

|---|---|---|---|---|

| プロミス | 〇 | 〇 | 〇 | 〇 |

| アコム | 〇 | 〇 | 〇 | 〇 |

| アイフル | 〇 | 〇 | 〇 | 〇 |

| レイク | 〇 | 〇 | 〇 | 〇 |

| SMBCモビット | 〇 | 〇 | 〇※ | 〇 |

※三井住友銀行のローン契約機

大手消費者金融はいずれも簡便性の面で優れているので、どこを選んでも簡単かつ分かりやすい手順で申込できます。WEB申込は24時間365日いつでも手続きでき、時間制限がないという点もメリットの一つです。

借入のしやすさで選ぶ|プロミスとアイフルは最短10秒で振込

カードローンは繰り返し利用できるという特徴があるので、使い勝手が良いに越したことはありません。

自分の生活スタイルに合った方法で借入と返済ができる消費者金融を選ぶようにしましょう。キャッシュレスに慣れているなら振込融資、現金の利用が多いならATMからの借入が便利です。

振込キャッシングを希望している場合は、土日祝日でも借入でき、なおかつ手数料0円で利用できる消費者金融を選ぶのがおすすめです。プロミスとアイフルは、土日祝日を含め365日いつでも最短10秒で振り込まれます。2023年5月時点で、プロミスは全国約1,100の金融機関、アイフルは全国約1,200の金融機関への振込に対応しています。

| 借入方法 | 振込融資 | スマホATM | 提携ATM |

|---|---|---|---|

| プロミス |

土日祝・夜間問わず振込手数料0円。 |

セブン銀行ATM、ローソン銀行ATM | 三井住友銀行、セブン銀行、ローソン銀行、E-net、ゆうちょ銀行 |

| アコム | 楽天銀行なら24時間最短10秒で振込 | セブン銀行ATM | 三菱UFJ銀行、セブン銀行、E-net、ローソン銀行、イオン銀行など |

| アイフル |

土日祝・深夜でも振込手数料0円。 |

セブン銀行ATM、ローソン銀行ATM | セブン銀行、ローソン銀行、イオン銀行、E-net、ゆうちょ銀行 |

| レイク | 土日や夜間の振込にも対応 | セブン銀行ATM | SBI新生銀行カードローンATM、セブン銀行、E-net、ローソン銀行など |

| SMBCモビット | 24時間いつでも利用手数料0円 | セブン銀行ATM、ローソン銀行ATM | 三井住友銀行、三菱UFJ銀行、セブン銀行、イオン銀行、ゆうちょ銀行など |

スマホアプリを使ってATMから現金を引き出す方法で借りるなら、セブン銀行ATMとローソン銀行ATMのどちらにも対応している消費者金融を選ぶと良いですね。

各消費者金融が提携している銀行ATMはそれぞれ異なるので、希望するATMと提携しているかどうか、手数料がかかるのかについても事前にチェックしておきましょう。

返済のしやすさで選ぶ|大手5社は返済方法を選べる

お金を借りる時にはあまり気にならないかもしれませんが、返済のしやすさも重要なポイントになります。中小消費者金融の中には返済方法が「指定口座への振込」の一択しかない場合があり、毎回振込手続きをする必要があります。自動引落が選択できないことに不便を感じることがあるでしょう。

大手消費者金融は以下の6つの返済方法から自由に選択できるので、返済のしやすさという点で際立っています。

- インターネット返済

- 口座振替(自動引落)

- スマホATM

- コンビニ・提携ATM

- 自社ATM

- 銀行振込

返済は毎月のことなので、できるだけ手数料がかからない方法を選びたいものです。

| 消費者金融 | 手数料0円の返済方法 |

|---|---|

| プロミス | インターネット返済、口座振替、プロミスATM |

| アコム | インターネット返済、アコムATM |

| アイフル | インターネット返済、口座振替、アイフルATM |

| レイク | WEB返済サービス、口座振替、SBI新生銀行カードローンATM |

| SMBCモビット | インターネット返済、口座振替(三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座をお持ちの方) |

コンビニATMを使って借入や返済をする際には、所定の手数料が発生するので注意してください。

審査の通りやすさで選ぶ|審査通過率が高いのはアコム

申込は誰でもできますが、審査を通過しないことにはお金を借りることができません。

審査内容が公表されていないため審査が甘い消費者金融がどこかを知るのは困難ですが、審査通過率から通りやすさを予測することは可能です。

大手5社の中で成約率を公表しているのは、プロミス・アコム・アイフル・レイクの4社です。

2023年3月期のデータをもとに、審査通過率(新規貸付率)を比較しました。

- プロミス:35.1%~43.9%

- アコム:40.5%~42.1%

- アイフル:29.6%~35.2%

- レイク:26.4%

成約率が最も安定しているのはアコムで、40%台をキープしています。

プロミスの成約率も上向いているので、審査の通りやすさを重視する方に向いています。

消費者金融の審査に通りやすい人の4つの特徴

初めて消費者金融を利用する予定がある方は、少額融資であれば審査に通る可能性が高いです。

大手消費者金融は初めてお金を借りる人をターゲットにしているため、新規顧客に対するサービスが充実しています。年齢基準を満たしていて安定した収入があり、他社借入がないのであれば自信を持って申し込みできます。

各社の具体的な審査基準については公開されていませんが、審査で必ず見られる4つの特徴を抑えておきましょう。

年齢などの申込条件をすべて満たしている

カードローンの申込をするためには、まず申込基準を満たしている必要があります。

消費者金融によって対象年齢や条件が異なるため、申込を検討している業者の申込基準を確認することが大切です。

プロミスを例にして申込条件を確認してみます。

- 申込可能:年齢18~74歳のご本人に安定した収入のある方。主婦・学生でもアルバイト・パートなど安定した収入のある場合は申込可能。

- 申込不可:高校生(定時制高校生および高等専門学校生も含む)の方、収入が年金のみの方

プロミスのカードローンは18歳から申込可能ですが、高校生は申込できません。

さらに詳しく条件を調べてみると、申込時の年齢が19歳以下の方は収入証明書の提出が必要だと明記されています。申込条件にプラスして必要書類を事前にチェックすることで、事前準備をしっかり済ますことができます。

継続安定した収入がある

本人に安定した収入があるなら、審査に通るための重要なポイントを満たしていることになります。消費者金融の審査では「返済能力の有無」が重点的に見られるので、継続安定した収入があるなら審査に通りやすいといえます。

逆に収入が不安定な状態で申込をすると、返済能力に不安があると判断されかねません。勤続年数が長いほど印象が良くなるので、転職したばかりのタイミングで申し込むのは控えた方が良いでしょう。

安定した収入には、パートやアルバイト等による収入が含まれます。年収が少ないと審査に通りにくいかというと、必ずしもそうではありません。自分の収入の範囲内での借入であれば、審査に通る可能性は十分にあります。

他社借入がない、もしくは少ない

他社借入とは、申込先以外の貸金業者から借りている金額や件数を指します。※

消費者金融カードローンを利用した事がない、つまり他社借入がない状態の方は審査に通りやすいといえます。

消費者金融の借入診断を行う際に、生年月日・年収・他社借入の3つの項目だけで診断結果が出ることから、他社借入が審査結果に影響することが分かります。他社借入が1件だけで、なおかつ借入金額が少額なら審査落ちを心配する必要はないでしょう。他社借入が3件以上になると審査が厳しくなるため要注意です。

※クレジットカードでのショッピング・銀行カードローン・住宅ローン・自動車ローンなどを除く。

信用情報に問題がない

カードローン審査の際には、必ず信用情報の照会が行われます。信用情報にはクレジットカードなどの利用履歴が登録されていますが、返済遅延などの不安な情報が登録されてない方は審査に通りやすいと考えられます。

信用情報とは、ローンやクレジットなどの取引に関する客観的な事実を表す情報です。本人を識別するための情報のほか、契約内容、返済、支払状況、利用残高などが該当します。いわば個人の信用を客観的に示した情報で、貸金業者やクレジット会社などで顧客の信用を判断する情報の一つとして利用されています。

引用元:指定信用情報機関について【貸金業界の状況】 | 日本貸金業協会

カードローンの返済を延滞したりして信用情報に傷がつくと、少なくとも5年間はその情報が消えません。お金を借りたりローンを組んだりした時に遅れずに返済しているかどうかが、今後の審査に影響してくるという事を忘れないようにしましょう。

消費者金融は借りたら終わり?よくある誤解を解決

消費者金融で借金することは決して悪いことではありませんが、人によってはマイナスなイメージを持っている場合があります。消費者金融を利用したら会社にバレて居心地が悪くなるのでは?と心配している方が少なくありません。一度でも借りたらやばいのでは?とか、他のローンが組めなくなるのでは?という誤解もあります。

安心してカードローンを利用するために、消費者金融についての正確な情報を把握しておきましょう。

誤解1:在籍確認の電話で会社にバレる

在籍確認とは、利用者が申込書に記入した勤務先で働いている事を確認する審査のことです。虚偽の申告をしていないか、利用者に返済能力があるかを確認することを目的として行われます。

消費者金融の在籍確認は社名ではなく個人名で行われるため、電話が入ることで借金がバレることはありません。

会社に自分宛の電話がかかってくる事に抵抗を感じるかもしれませんが、他の分野でも在籍確認が行われていると考えると安心できます。消費者金融以外でどんな時に在籍確認が行われるのかというと、クレジットカードの申込をした時や銀行口座を開設するときなどです。

JCBの2022年度版「クレジットカードに関する総合調査」によると、クレジットカードの保有率は86%という結果が出ています。つまり、日本国民の8割以上がクレジットカードの審査を受けた経験があり、在籍確認についても理解していることになります。ですから、勤務先に電話が入ることで借金がバレる可能性は低いといえます。

誤解2:消費者金融で借りるとローンが組めない

消費者金融で借りたことが原因で、住宅ローンや車のローンが組めなくなるということはありません。カードローンの返済を遅れずに続けることで「信用度が高い人」と認識され、他のローンを組む際に良い印象を残すことができます。

ただし以下のような状態に陥ってしまうと、カードローンの利用が他のローン審査に影響してきます。

- カードローンの返済を延滞している

- 複数の消費者金融から借金をしている

- 自己破産などの債務整理を行いスーパーブラック状態になっている

信用情報は各金融機関で共有されているため、ブラック情報が登録されているなら他のローンの審査に必ず影響します。現時点で借りすぎている、もしくは返済できない状態に陥っているなら、新たにローンを組むことは難しいでしょう。

消費者金融で借りたら返済期日をしっかり管理して、安定した返済履歴を積み重ねることがとても大切です。

誤解3:一度でも借りるとやばい

消費者金融は通称サラ金と呼ばれていた時期がありました。サラ金と闇金を混同してしまい、「消費者金融から一度でも借りるとやばい」と考えている方がいるようです。

消費者金融は、以前は給与所得者(サラリーマン)を中心に貸付を行っていたため、通称でサラ金(サラリーマン金融)と呼ばれていました。その当時はサラ金に対し、マイナスイメージを持つ方もいたようです。しかし、その後は自営業者や女性の利用者も増えたことから消費者金融と呼ばれるようになって、貸金業法も整備されました。

引用元:消費者金融とは?サラ金との違いや利用方法を解説

本記事でご紹介した消費者金融はすべて、貸金業法に則って融資を行う正規の貸金業者です。

銀行ローンと比較すると金利が高いのは事実ですが、貸金業法で定められた上限金利の範囲内で貸付を行っています。法外な利息を請求する闇金とは異なることを理解すると、消費者金融に対するイメージが良くなるでしょう。

消費者金融と銀行カードローンならどちらで借りるのがおすすめ?

消費者金融カードローンと銀行カードローンは、どちらも使途自由でお金を借りることができます。借入前に審査が行われるという点は同じですが、金利設定や申込条件、審査スピードなどが異なります。両者のメリットとデメリットを比較すると、希望条件に合うカードローンがどちらなのかを判断するのに役立ちます。

| 比較項目 | 消費者金融カードローン | 銀行カードローン |

|---|---|---|

| メリット | 最短即日で借入できる | 低金利で借入できる |

| 審査が柔軟 | 銀行という安心感がある | |

| デメリット | 金利が高い | 審査が厳しい傾向にある |

| 即日融資には対応していない |

消費者金融カードローンは融資スピードの面で優れており、銀行カードローンは金利の面で優れています。お金を借りる時の状況によって、スピードと金利のどちらを重視するかの優先度が変わってきます。今すぐお金が必要な時には消費者金融カードローン、急ぎでない場合は銀行カードローンを利用するのがおすすめです。

今すぐ借りるなら消費者金融カードローン

大手消費者金融カードローンは最短20~30分で審査回答があり、申込をしたその日からお金を借りることができます。急ぎの場面ですぐに対応できるのが、消費者金融のメリットです。

公式サイトに記載の審査時間はあくまでも最短スピードなので、必ずしも30分程度で審査回答があるわけではありません。即日融資を受けるためには、審査がスムーズに進むような条件で申込をすることが大切です。以下のポイントを満たすことで、審査に通りやすい状況を作り出すことができます。

- 1社に絞って申し込む

- 借入希望額を少額にする

- 申込書の内容を正確かつ正直に記入する

- 消費者金融の審査回答時間内に申込を完了する

- 在籍確認に備えて勤務先が営業している曜日に申込をする

一度に複数の消費者金融で申込をすると、かなりお金に困っている印象を与えてしまい審査に不利になる場合があります。必ず1社に絞り、できれば平日の早い時間帯に申込を完了するようにしましょう。WEB申込をした後に電話連絡することで、優先して審査を進めてもらえる場合があります。

今すぐ借りたい場面では、大手消費者金融カードローンの利用が向いています。

低金利で借りるなら銀行カードローン

消費者金融が年3.0~18.0%程度で融資を行っているのに対し、銀行は年2.0~14.5%程度の低金利で融資を行っています。低金利でお金を借りるということは利息負担が少ないということなので、安心感があります。

銀行カードローンは好条件で借りることができますが、審査が甘いわけではありません。即日融資には対応していませんし、銀行だけでなく保証会社の審査にも通る必要があります。

消費者金融よりも審査のハードルが高いので、申込条件を満たしているかを事前に確認するようにしましょう。

銀行カードローンは消費者金融の総量規制対象外

消費者金融カードローンには総量規制という法律が適用されるため、年収の3分の1までしか借りることができません。複数の消費者金融から借入をする場合、すべての業者からの借入が3分の1を超えないことが必要です。ただし、銀行カードローンは総量規制の対象になりません。

Q:銀行(信用金庫、信用組合、労働金庫、農協等)からの借入れも合わせると、借入残高が年収の3分の1を超えてしまいます。これ以上の借入れはできないのですか?

A:総量規制は、貸金業者からの借入れを対象としており、銀行の貸付けは貸金業法の規制(総量規制)の対象外です。したがって、銀行等からの借入れを合わせた結果、借入残高が年収の3分の1を超えていたとしても、ただちに総量規制には抵触しません。

また、銀行のカードローンも、一般の銀行等の借入れ同様、総量規制の対象とはなりません。

引用元:貸金業法Q&A|金融庁

総量規制は消費者金融を含む貸金業者からの借入を対象としているため、銀行ローンは総量規制対象外となっています。

おすすめ消費者金融についてよくある質問

サラ金とは大手消費者金融のことですか?

サラ金とはサラリーマン金融の略語で、主にサラリーマンを対象に融資を行っていた消費者金融を指します。現在は融資対象が広がり、大手消費者金融はパートやアルバイトの方に対しても融資を行っています。

ヤミ金とサラ金の違いは何ですか?

ヤミ金(闇金)とは、必要な手順を踏まず違法に貸金業を営んでいる業者を指します。闇金は厳しい取り立てや嫌がらせを行う悪質業者なので、絶対に関わってはいけません。

サラ金とはサラリーマン金融の略で、大手、中小に限らず貸金業法に基づく業者登録を行っている正規の貸金業者のことです。現在では、消費者金融という名称が浸透しており、サラ金と呼ばれることは少なくなっています。

消費者金融からの借金が払えなくなったらどうなる?

返済期日までにお金を用意できそうにない時は、返済が遅れる旨を事前に連絡するようにしましょう。事情を相談することで、場合によっては返済期日の調整や分割払いに応じてもらえるかもしれません。

無断で延滞を続けると、消費者金融から督促が届き信用情報が悪化します。督促を無視して放置していると財産を差し押さえられることがあります。

自分の手には負えないほど借金が膨らんでしまい、多重債務に苦しんでいる方は相談窓口を活用できます。借金が払えない状況でどうしたら良いのかについて、全国の財務局多重債務相談窓口でアドバイスを受ける事ができます。